申万宏源:回归震荡市思维 交易性资金更要顺势而为

- 娱乐

- 2024-11-24 16:24:07

- 133

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源: 申万宏源

摘要

【申万宏源:回归震荡市思维 交易性资金更要顺势而为】市场已从只反映国内政策单边影响,转向考虑特朗普交易vs.国内政策对冲的相对力量。主要矛盾转换,强趋势已被破坏。本周总体市场热度继续回落,余温向小盘成长风格聚焦。赚钱效应的扩散有边界,交易性资金更要顺势而为。小盘成长本身可能反复有机会,但带动市场的效果本就不持续。

一、市场已从只反映国内政策单边影响,转向考虑特朗普交易vs.国内政策对冲的相对力量。主要矛盾转换,强趋势已被破坏。本周总体市场热度继续回落,余温向小盘成长风格聚焦。赚钱效应的扩散有边界,交易性资金更要顺势而为。小盘成长本身可能反复有机会,但带动市场的效果本就不持续。

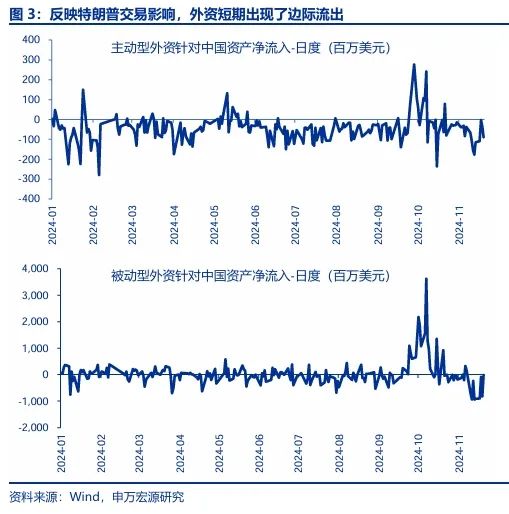

近期我们不断提示,前期市场只反映了国内政策发力的单边影响,但特朗普交易是灰犀牛,可能扰动25H2 A股有盈利能力向上拐点的预期。当市场主要矛盾转向评估特朗普关税影响和国内政策对冲的相对力量,市场风险偏好可能走弱。

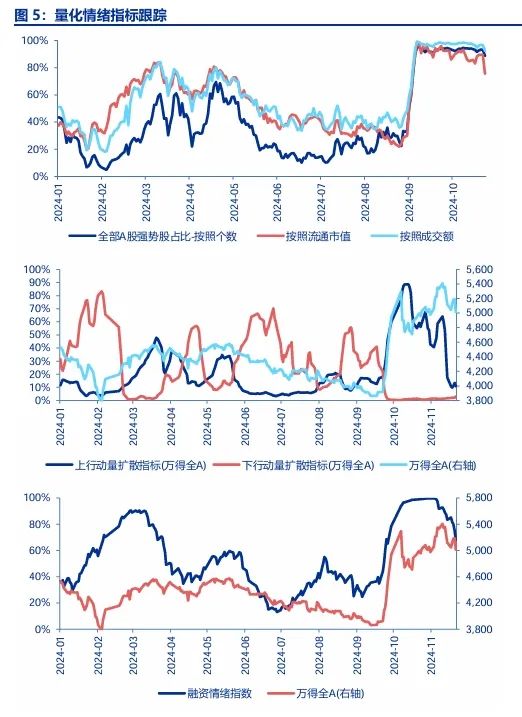

短期A股市场正在完成主要矛盾转换,强趋势已被破坏。前期,增量资金驱动的闪电牛行情,使得市场产生了过度乐观预期。后续机构投资者的投资框架的有效性可能逐步回归,我们可以更客观地评估政策影响和中期展望。

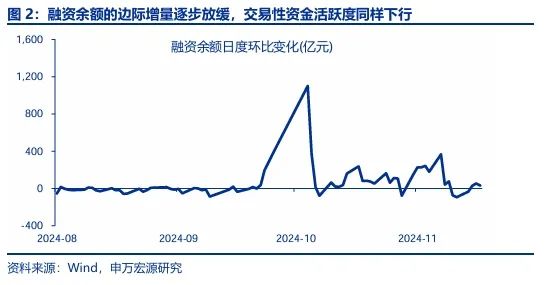

我们观察到,本周总体市场热度继续回落,余温向小盘成长风格聚焦。部分投资者预期中期“政策效果待观察 + 政策还会再发力”的组合可能一直存在,叠加交易性资金反复活跃,主题活跃可能持续引领总体市场上涨。我们认为,小盘成长占优,可能是后续反复演绎的市场特征。但小盘成长引领市场是有边界的。当赚钱效应扩散充分,挖掘新主题性机会的难度增加,市场总体可能先于主题投资降温。交易性资金更加注重赚钱效应,更要顺势而为。短期市场调整的直接原因是主题轮动演绎充分 + 增量资金流入减速 + 市场主要矛盾切换,基本面影响回归。小盘成长上行阶段,资金可能追逐动量;但调整阶段,愿意回调配置的力量却明显偏弱,这是短期市场调整速度较快的微观结构原因。

我们认为,调整后可以回归震荡市思维。后续还会有乐观预期容易发酵的窗口,可以积极做结构。调整后,中央经济工作会议前的时间窗口,大概率会成为A股市场反弹的契机。这波反弹,顺周期资产借政策预期修复是基本盘,高弹性的方向可能仍是小盘成长主题。

展望2025年全年,我们认为上涨行情可能分为两波。岁末年初的行情,始于政策拐点,终于主要矛盾切换,内外政策影响被同时定价。最晚到25H2,A股基于中期盈利能力向上拐点(2025年是供给压力缓和的中继,2026年供给增速将回到大波段低位,A股盈利能力很容易改善)的行情可能启动,这可能是一个中级别的上涨行情。

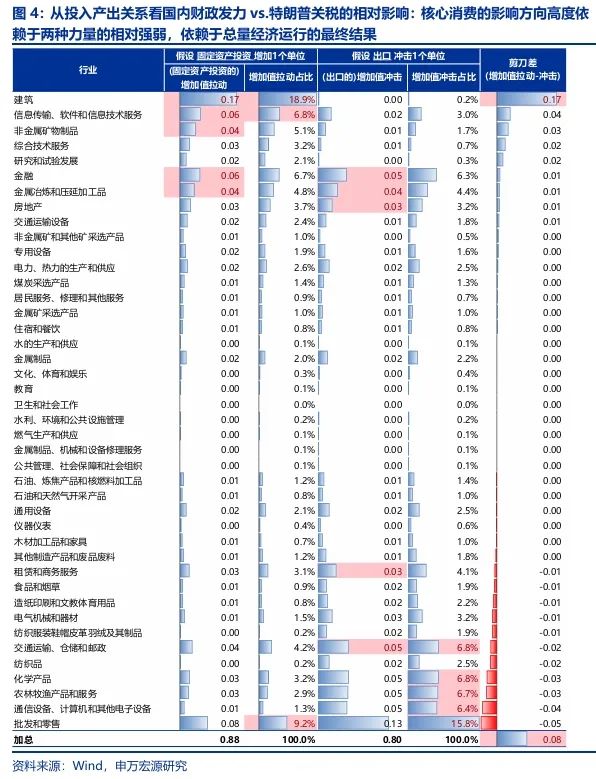

二、期待财政的行业多,但目前能提前反映财政刺激有效的行业并不多。从投入产出关系看各行业财政拉动和贸易摩擦冲击的相对弹性:生活性消费更多反映总量经济方向,是国内外政策对冲后的结果。核心消费是当前A股最重要的顺周期资产,股市反映财政刺激效果,需等待国内外政策相对力量验证。

现阶段,不少行业的未来投资机会,都依赖于潜在的财政持续发力。但为什么期待财政的行业多,但能提前反映财政刺激有效的行业并不多?在我们看来,主要有两点原因:1. 建筑装饰、toG的计算机、建材、传统电力设备等,是财政发力受益的方向。这些方向短期已有所表现,后续进一步表现依赖于财政刺激力度和持续性的明确。2. 从投入产出关系看各行业财政拉动和贸易摩擦冲击的相对弹性:受出口冲击影响较大的行业包括,参与全球分工的电子和通信、化工、纺织服装、电力设备、机械设备。这些行业是贸易摩擦影响下,增加值损失较大的方向。另外,服务业、食品等生活性消费,以及家电、汽车等可选消费行业,更偏向于是总量经济运行的结果,需要观察国内财政发力vs.特朗普关税相对力量的最终结果。我们理解,核心消费是当前A股机构参与度最高的顺周期资产。那么股市要反映财政刺激的效果,可能就需要验证期到来。

三、中期结构推荐方向不变:新能源(供给压力缓和进程快)、科创、港股互联网(基本面拐点已确立的核心资产)。跨年行情偏弱,稳定资本市场预期力量再发力,彼时A500可能有超额收益。

中期结构推荐的核心思路仍是2025年景气拐点,重点关注:1. 新能源(2025年供给压力缓和线索最清晰的方向),以供给去化最快的新能车动力电池为核心,像其他新能源,乃至泛制造业扩散。这既是短期行情演进的线索,也是中期供需格局拐点验证先后的线索。2. 2025年创投融资规模触底回升已成大概率。截止24Q3创投一级市场仍在加速出清,计算机、传媒,医药生物,先进制造的并购重组定价已处于历史相对低位。短期,二级股票上涨,一级热度也触底回升,并购重组案件数已在上行,科创拐点已在验证。3. 港股互联网是政策和景气双拐点已兑现的核心资产,维持推荐。

跨年行情偏弱,稳定资本市场预期力量再发力,彼时A500可能有超额收益。短期交易博弈阶段,市场基于“A500权重-沪深300权重”,发酵成长龙头行情。而岁末年初,更占优的交易结构可能是“A500权重-公募重仓权重”和“A500权重-近期ETF加仓结构”。

风险提示:海外经济衰退超预期,国内经济复苏不及预期

发表评论